摘要

本研究基于国际能源署(IEA)、BP世界能源统计年鉴、联合国商品贸易数据库(UN Comtrade)和俄罗斯能源部的数据,对俄罗斯近年来石油进出口情况进行了全面分析。研究发现,俄罗斯石油贸易格局在过去十年间发生了显著变化,特别是2022年俄乌冲突后,出口目的地从欧洲大幅转向亚洲,主要是中国和印度。同时,俄罗斯石油产量和出口量呈下降趋势,出口收入也有所减少。这些变化反映了地缘政治因素对全球能源贸易格局的深远影响。

引言

石油作为全球最重要的能源资源之一,其贸易流向和价格变动对全球经济和地缘政治具有重要影响。俄罗斯作为世界主要石油生产国和出口国,其石油进出口数据的变化不仅反映了俄罗斯能源政策的调整,也反映了全球能源市场的变化趋势和地缘政治格局的演变。

本研究旨在通过对俄罗斯近年来石油进出口数据的分析,揭示俄罗斯石油贸易的变化趋势,特别是各国对俄罗斯石油进出口的变化情况,并探讨这些变化背后的影响因素。

俄罗斯石油产量与出口总体趋势

产量趋势

俄罗斯石油产量在过去十年呈现先增长后下降的趋势。2019年,俄罗斯石油产量达到560.2百万吨的高点,此后开始下降。2022年俄乌冲突爆发后,产量下降加速,到2024年降至480百万吨,比2019年下降了14.32%。

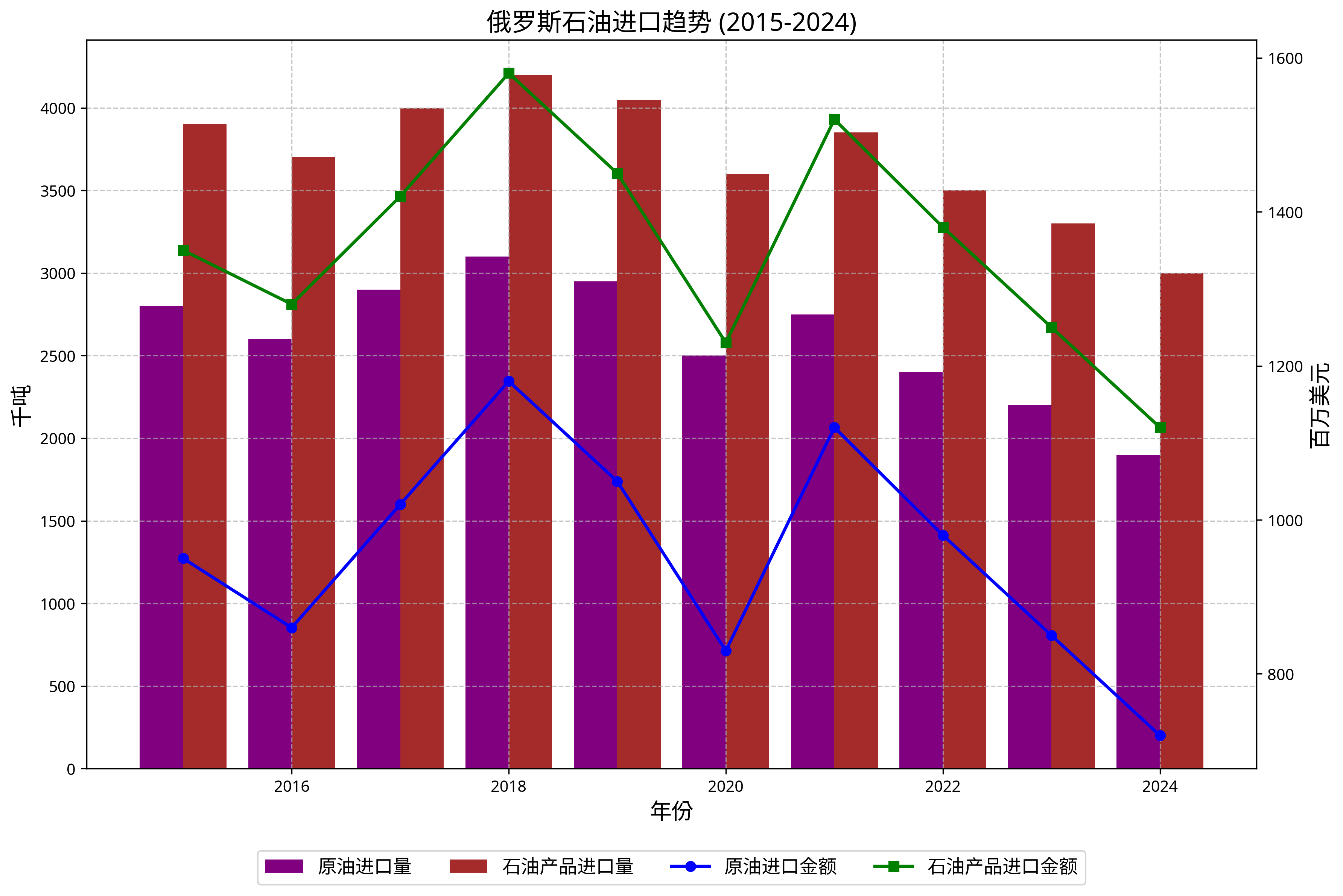

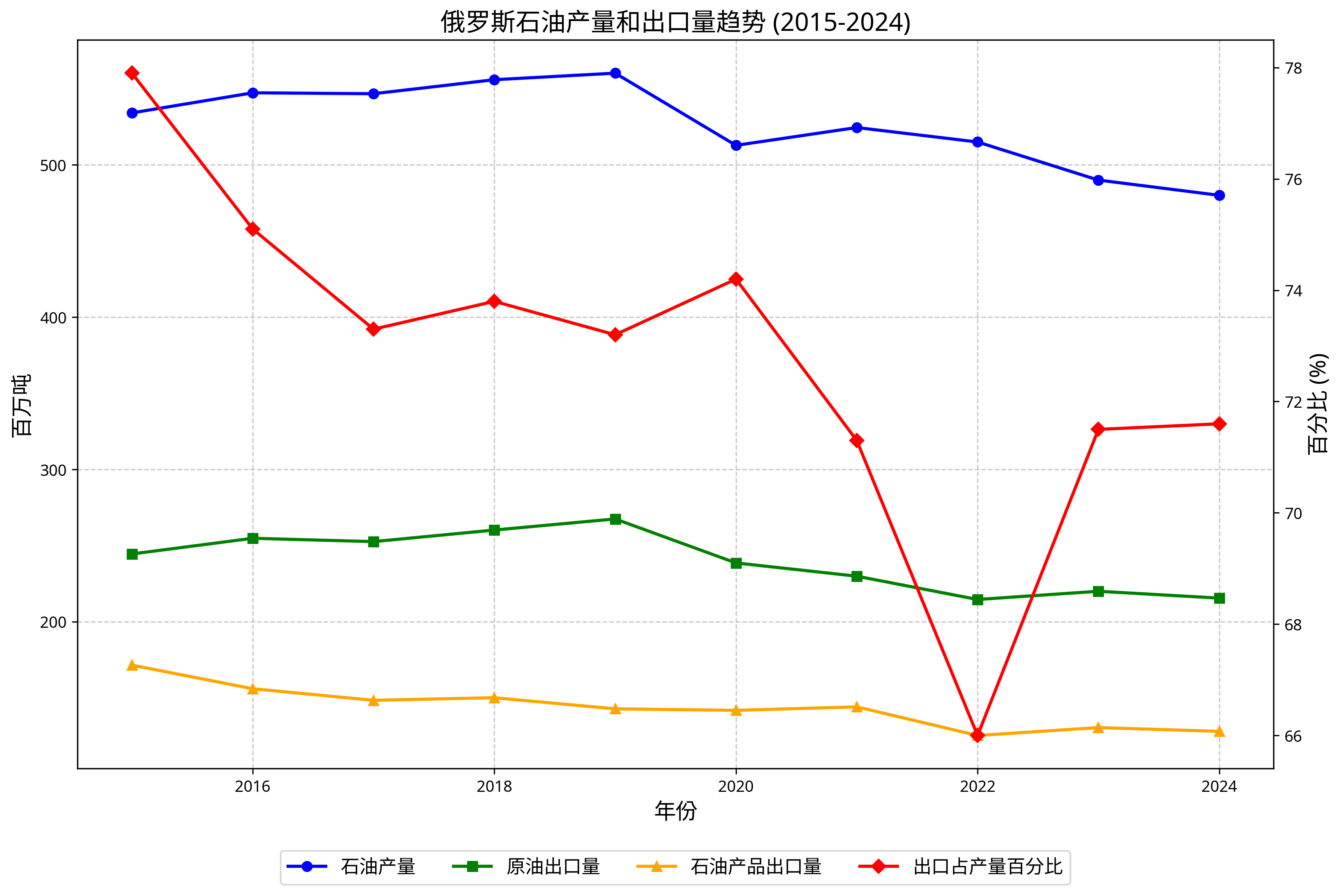

图1:俄罗斯石油产量和出口量趋势 (2015-2024)

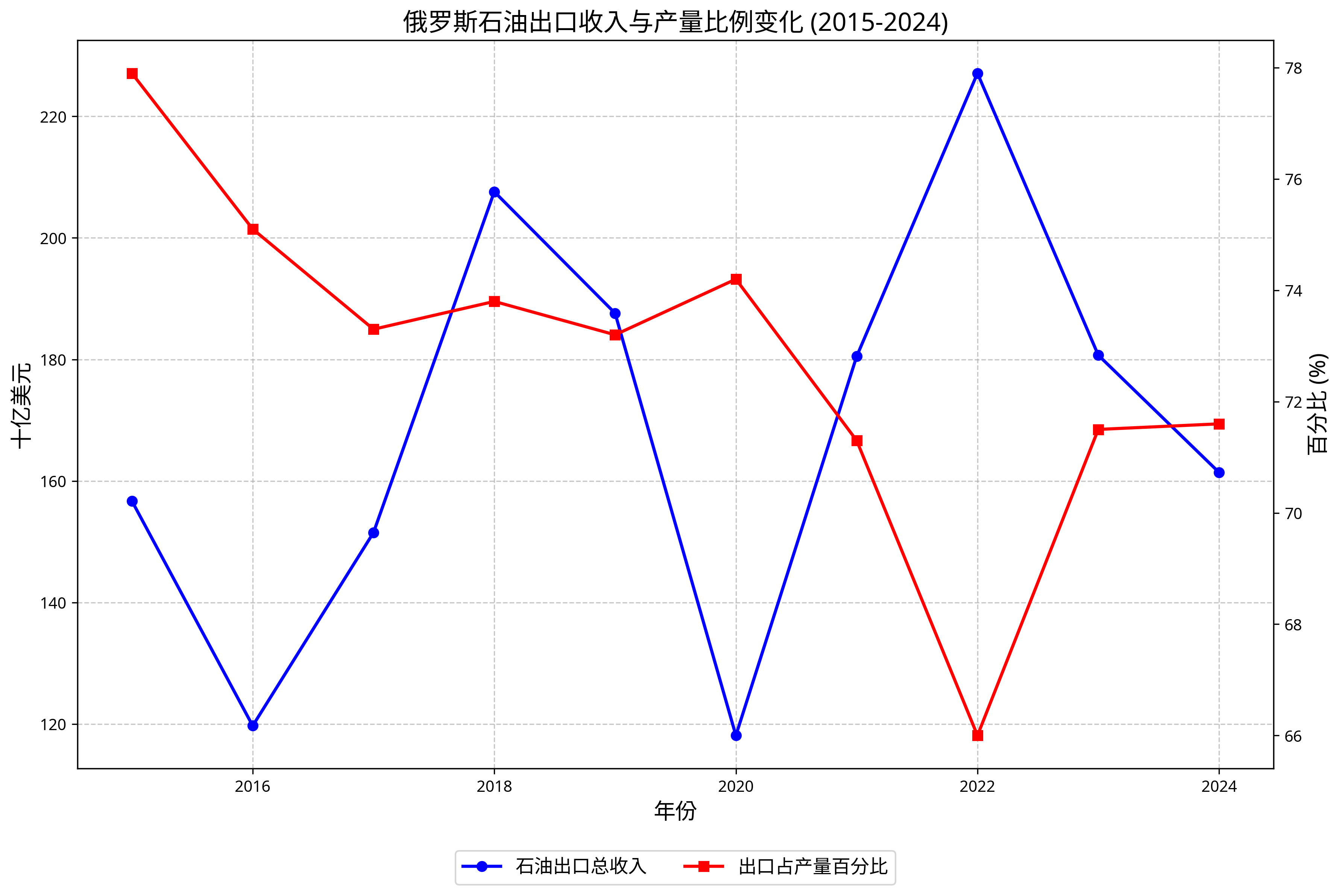

出口量趋势

俄罗斯石油出口量也呈现下降趋势。2019年,原油出口量为267.5百万吨,石油产品出口量为142.8百万吨。到2024年,这两个数字分别降至215.5百万吨和128百万吨,分别下降了19.44%和10.36%。值得注意的是,2022年至2024年期间,出口量略有回升,表明俄罗斯在西方制裁下调整了出口策略。

出口占产量的比例从2019年的73.2%下降到2022年的66.0%,然后在2024年回升至71.6%。这表明尽管产量下降,俄罗斯仍然保持了较高的出口导向性。

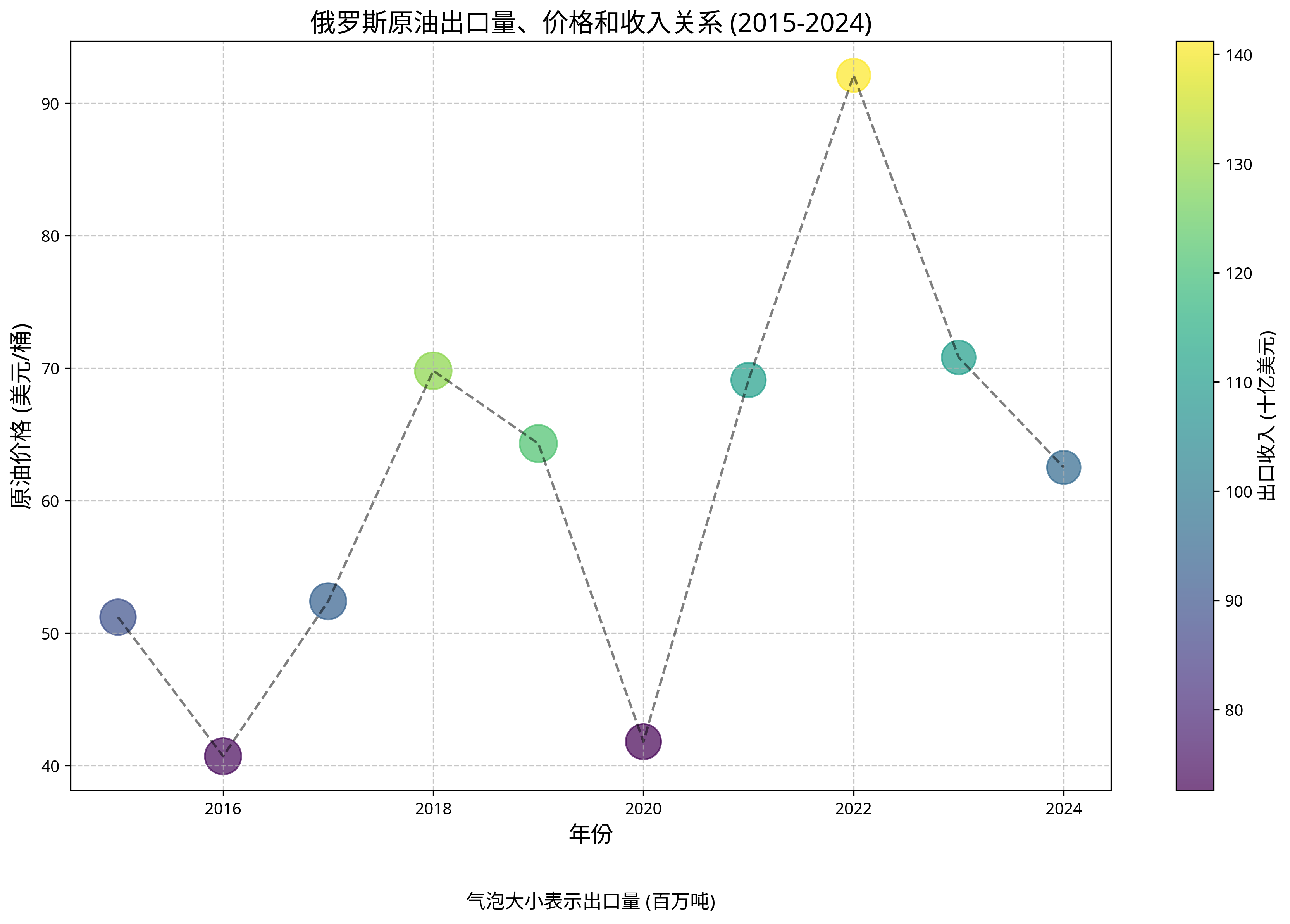

出口收入与价格趋势

俄罗斯石油出口收入受到油价波动和出口量变化的双重影响。2019年,俄罗斯石油总出口收入为187.6十亿美元。2022年,尽管出口量下降,但由于油价上涨,出口收入增加到227.1十亿美元,增长了21.06%。然而,到2024年,随着油价下跌,出口收入降至161.4十亿美元,比2019年下降了13.97%。

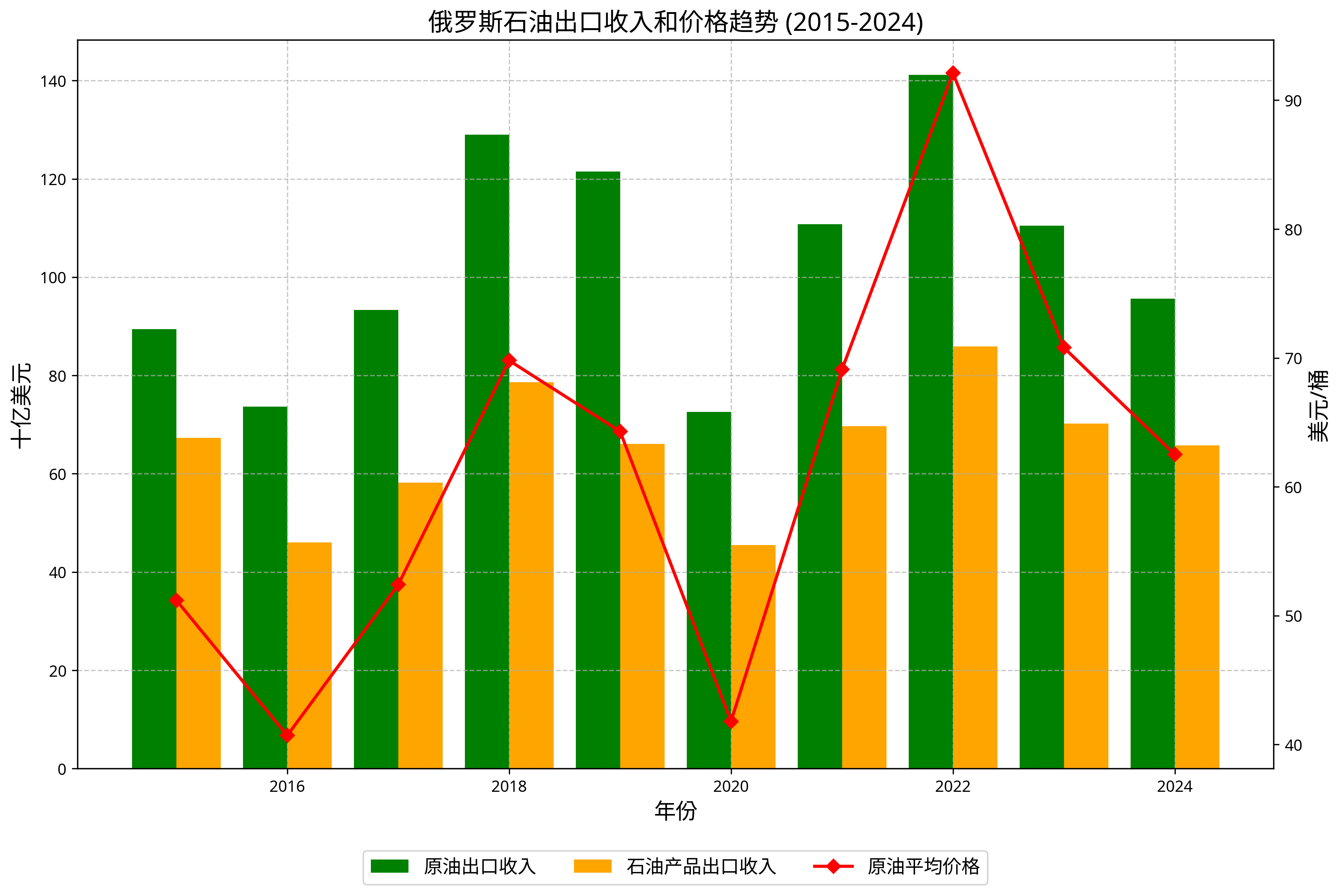

图2:俄罗斯石油出口收入和价格趋势 (2015-2024)

原油平均价格从2019年的64.3美元/桶上升到2022年的92.1美元/桶,然后在2024年下降到62.5美元/桶,比2019年略低2.80%。这种价格波动反映了全球石油市场的供需变化和地缘政治因素的影响。

各国对俄罗斯石油进出口的变化趋势

主要进口国分析

根据2024年的数据,俄罗斯石油的前五大进口国是中国、印度、土耳其、韩国和荷兰,它们共占俄罗斯石油出口总额的80.0%。其中,中国和印度占比最大,合计达到61.0%,而欧洲主要国家(荷兰、德国、意大利、波兰)的占比仅为13.4%。

- 中国:原油出口值35500百万美元(占比37.1%),石油产品出口值18500百万美元(占比28.1%),总出口值54000百万美元

- 印度:原油出口值28700百万美元(占比30.0%),石油产品出口值15800百万美元(占比24.0%),总出口值44500百万美元

- 土耳其:原油出口值8500百万美元(占比8.9%),石油产品出口值6200百万美元(占比9.4%),总出口值14700百万美元

出口目的地变化分析

俄罗斯石油出口目的地在过去十年发生了显著变化,特别是2022年俄乌冲突后变化更为剧烈。

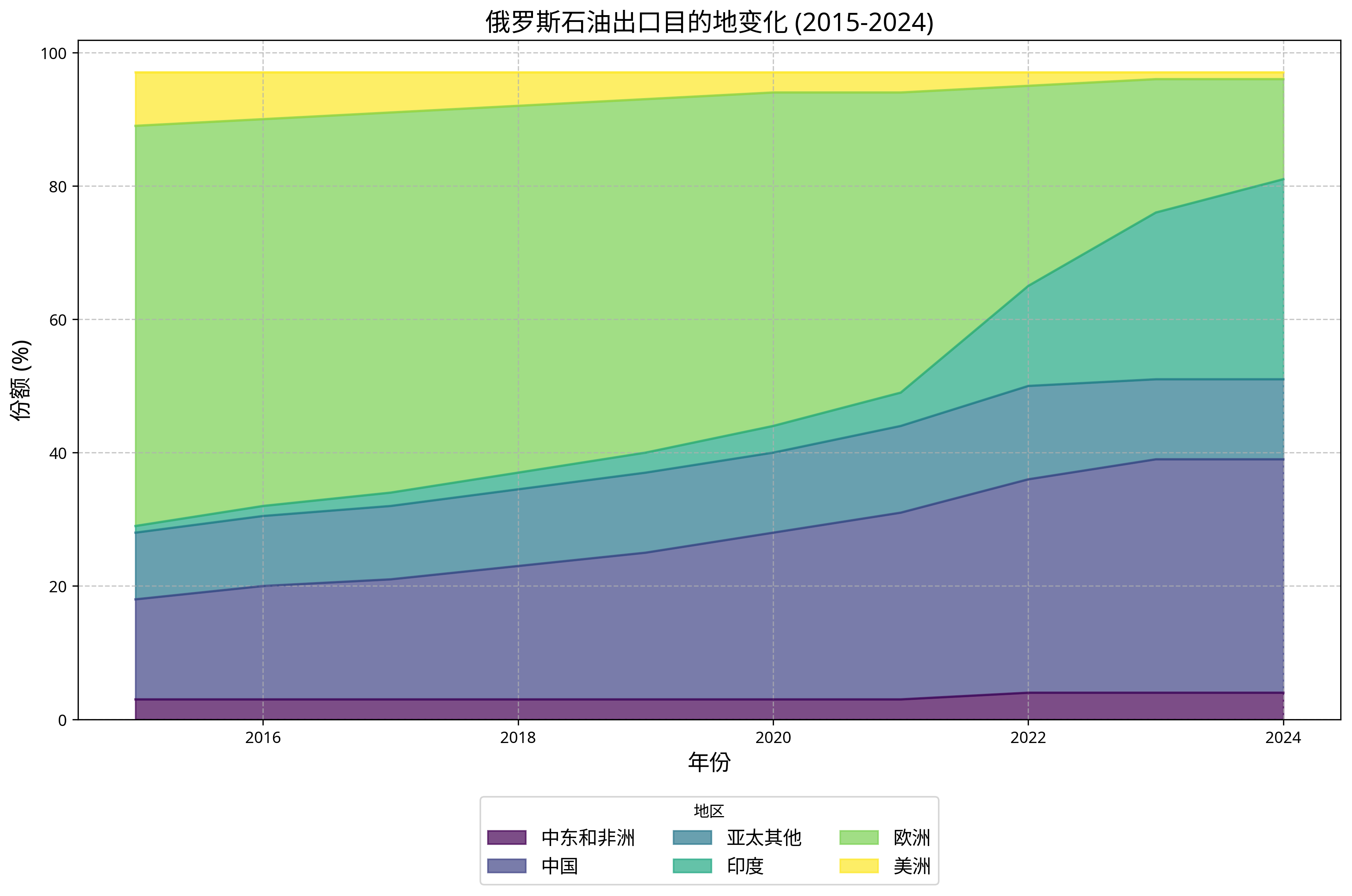

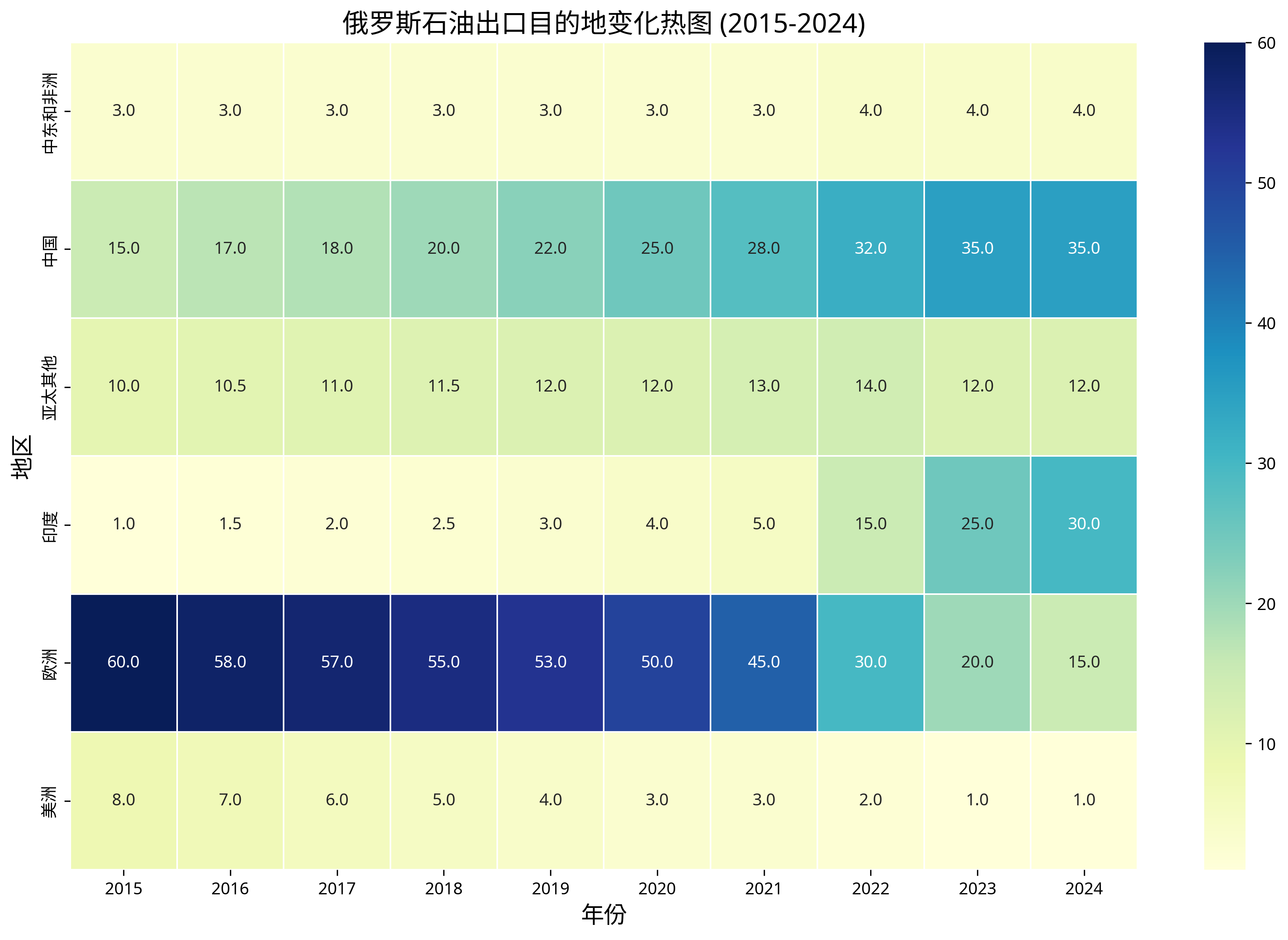

图3:俄罗斯石油出口目的地变化 (2015-2024)

欧洲份额大幅下降:

- 2015年:60.0%

- 2019年:53.0%

- 2022年:30.0%

- 2024年:15.0%

2015-2024年间,欧洲份额减少了45个百分点,其中2022-2024年减少了15个百分点,表明制裁对俄欧能源贸易的显著影响。

亚洲份额大幅上升:

- 2015年:26.0%

- 2019年:37.0%

- 2022年:61.0%

- 2024年:77.0%

2015-2024年间,亚洲份额增加了51个百分点,其中2022-2024年增加了16个百分点。

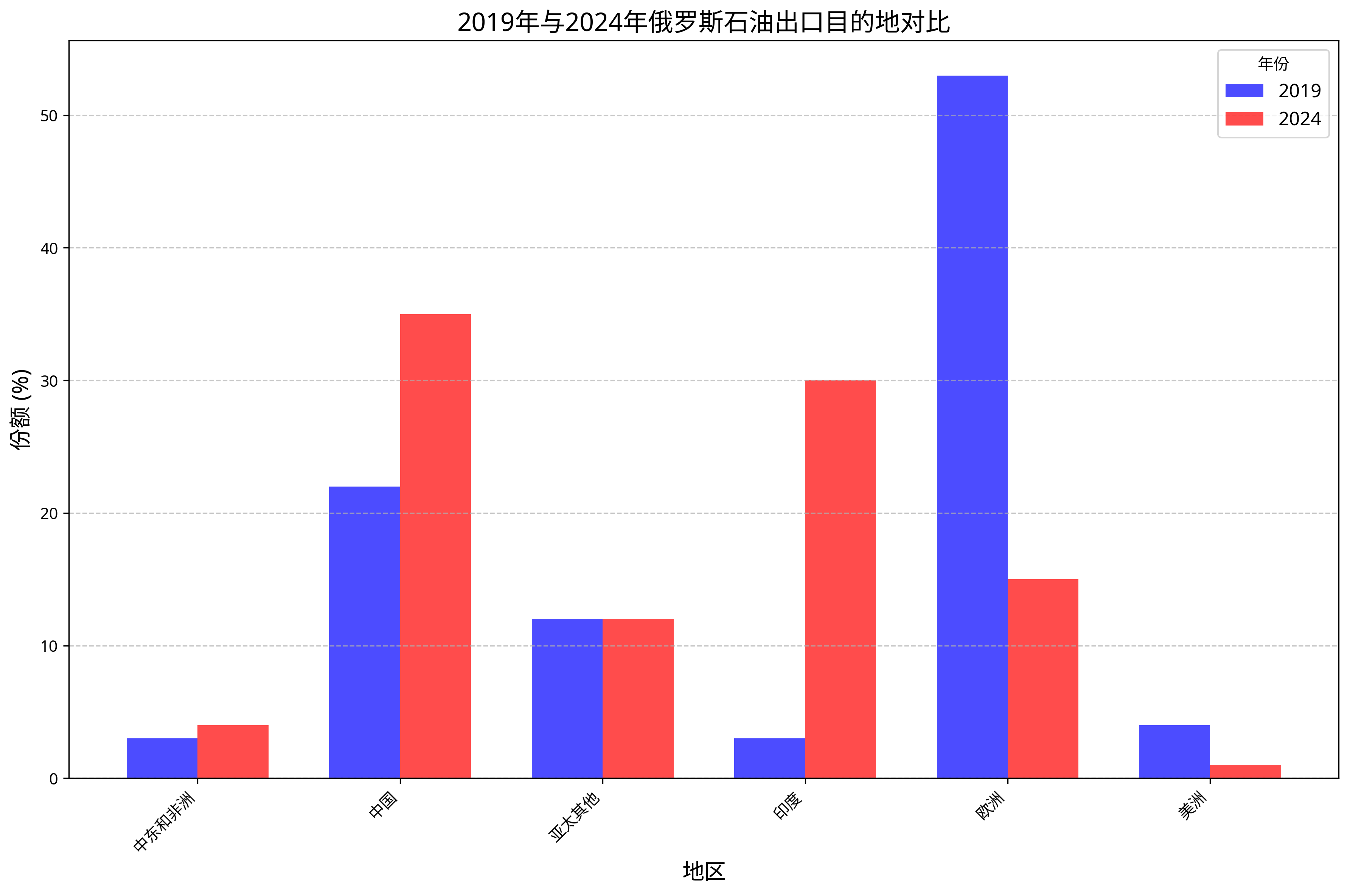

图4:2019年与2024年俄罗斯石油出口目的地对比

中国和印度份额变化最为显著:

- 2015年:16.0%

- 2019年:25.0%

- 2022年:47.0%

- 2024年:65.0%

2015-2024年间,中国和印度份额增加了49个百分点,其中2022-2024年增加了18个百分点。特别是印度,从2015年的仅1%增加到2024年的30%,增长了29个百分点,成为俄罗斯石油的第二大进口国。

图5:俄罗斯石油出口目的地变化热图 (2015-2024)

影响因素分析

地缘政治因素

俄乌冲突及随后的西方制裁是影响俄罗斯石油贸易格局变化的最主要因素。2022年2月俄乌冲突爆发后,欧盟、美国等西方国家对俄罗斯实施了一系列制裁,包括:

- 欧盟禁止进口俄罗斯海运原油(2022年12月生效)和石油产品(2023年2月生效)

- G7国家对俄罗斯石油实施价格上限

- 美国禁止进口俄罗斯石油、液化天然气和煤炭

这些制裁导致俄罗斯不得不寻找新的出口市场,主要转向亚洲,特别是中国和印度。

经济因素

全球石油需求和价格波动也是影响俄罗斯石油贸易的重要因素。2020年新冠疫情导致全球石油需求和价格大幅下跌,2021-2022年随着经济复苏,需求和价格回升,2023-2024年随着全球经济增长放缓,需求和价格再次承压。

俄罗斯经济对石油出口的依赖也是一个重要因素。石油和天然气出口收入占俄罗斯联邦预算收入的约40%,因此即使面临制裁,俄罗斯也必须维持石油出口。

技术和物流因素

西方制裁后,俄罗斯面临技术和物流挑战,包括:

- 西方石油公司撤出俄罗斯,导致技术支持减少

- 欧洲港口拒绝接收俄罗斯石油,迫使俄罗斯建立"影子船队"

- 运输距离增加(从波罗的海到亚洲比到欧洲远得多),增加了运输成本和时间

这些因素导致俄罗斯石油产量下降,出口成本上升,不得不以折扣价格出售石油。

图6:俄罗斯原油出口量、价格和收入关系 (2015-2024)

结论与展望

主要结论

- 贸易格局重大转变:俄罗斯石油出口从欧洲主导转向亚洲主导,特别是中国和印度成为最大进口国。2015-2024年间,欧洲份额从60%降至15%,而中国和印度份额从16%升至65%。

- 产量和出口量下降:2019-2024年间,俄罗斯石油产量下降14.32%,出口量下降约16.28%,表明西方制裁对俄罗斯石油行业产生了实质性影响。

- 出口收入波动:尽管面临制裁,俄罗斯通过调整出口目的地和价格策略,在一定程度上维持了石油出口收入。2022年出口收入甚至高于2019年,但2024年已降至2019年水平以下。

- 价格折扣现象:为了吸引新买家,俄罗斯不得不以折扣价格出售石油,特别是向印度等新兴市场国家。

- 地缘政治影响深远:俄乌冲突及随后的制裁彻底改变了全球石油贸易格局,加速了能源贸易的东移趋势。

未来展望

- 贸易格局继续调整:预计俄罗斯对亚洲的石油出口将继续增加,但增速可能放缓,因为中国和印度的进口能力也有限。

- 技术挑战加剧:随着西方制裁持续,俄罗斯石油行业将面临更多技术挑战,可能导致产量进一步下降。

- 价格压力持续:俄罗斯可能继续面临价格折扣压力,特别是如果全球石油需求增长放缓。

- 多元化努力:俄罗斯可能加强与中东、非洲和拉美国家的能源合作,以减少对中国和印度市场的依赖。

- 能源转型影响:全球能源转型趋势可能对俄罗斯石油出口构成长期挑战,迫使俄罗斯考虑经济多元化。

图7:俄罗斯石油出口收入与产量比例变化 (2015-2024)